نحوه انجام معاملات آتی در OKX

قراردادهای آتی دائمی چیست؟

قرارداد آتی توافقی است بین دو طرف برای خرید یا فروش یک دارایی به قیمت و تاریخ از پیش تعیین شده در آینده. این دارایی ها می توانند از کالاهایی مانند طلا یا نفت گرفته تا ابزارهای مالی مانند ارزهای دیجیتال یا سهام متغیر باشند. این نوع قرارداد به عنوان یک ابزار قدرتمند برای محافظت در برابر ضررهای احتمالی و تضمین سود عمل می کند.

قراردادهای آتی دائمی نوعی مشتقه است که به معامله گران اجازه می دهد تا در مورد قیمت آتی یک دارایی اساسی بدون داشتن مالکیت واقعی آن حدس و گمان کنند. برخلاف قراردادهای آتی معمولی که تاریخ انقضای مشخصی دارند، قراردادهای آتی دائمی منقضی نمی شوند. این بدان معنی است که معامله گران می توانند موقعیت های خود را تا زمانی که می خواهند حفظ کنند و به آنها امکان می دهد از روندهای بلندمدت بازار استفاده کنند و به طور بالقوه سود قابل توجهی کسب کنند. علاوه بر این، قراردادهای آتی دائمی اغلب دارای ویژگیهای منحصربهفردی مانند نرخهای تامین مالی هستند که به حفظ قیمت آنها با دارایی اساسی کمک میکند.

قراردادهای آتی دائمی دوره تسویه ندارند. تا زمانی که مارجین کافی برای باز نگه داشتن آن داشته باشید، می توانید معامله را تا زمانی که بخواهید برگزار کنید. به عنوان مثال، اگر BTC/USDT دائمی را با قیمت 30000 دلار خریداری کنید، هیچ زمان انقضای قرارداد برای شما مقید نخواهد بود. شما می توانید معامله را ببندید و سود خود را تضمین کنید (یا ضرر کنید) هر زمانی که بخواهید. معامله در معاملات آتی دائمی در ایالات متحده مجاز نیست اما بازار معاملات آتی دائمی قابل توجه است. تقریباً 75 درصد از معاملات ارزهای دیجیتال در سراسر جهان در سال گذشته در معاملات آتی دائمی بوده است.

به طور کلی، قراردادهای آتی دائمی می تواند ابزار مفیدی برای معامله گرانی باشد که به دنبال قرار گرفتن در معرض بازارهای ارزهای دیجیتال هستند، اما خطرات قابل توجهی نیز دارند و باید با احتیاط استفاده شوند.  رابط معاملات آتی:

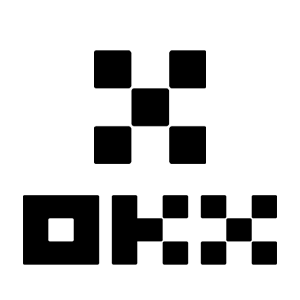

رابط معاملات آتی:

1. جفتهای معاملاتی: قرارداد فعلی موجود در رمزارزها را نشان میدهد. کاربران می توانند برای تغییر به انواع دیگر اینجا کلیک کنند.

2. داده های معاملاتی و نرخ سرمایه: قیمت فعلی، بالاترین قیمت، پایین ترین قیمت، نرخ افزایش/کاهش و اطلاعات حجم معاملات در 24 ساعت. نمایش نرخ فعلی و بعدی بودجه.

3. TradingView Price Trend: نمودار K-خطی تغییر قیمت جفت معاملات فعلی. در سمت چپ، کاربران می توانند برای انتخاب ابزار ترسیم و نشانگرها برای تحلیل تکنیکال کلیک کنند.

4. اطلاعات دفترچه سفارش و تراکنش: نمایش دفترچه سفارشات فعلی و اطلاعات سفارش معاملات در زمان واقعی.

5. موقعیت و اهرم: تغییر حالت موقعیت و ضریب اهرم.

6. نوع سفارش: کاربران می توانند از بین سفارش محدود، سفارش بازار و سفارش ماشه انتخاب کنند.

7. پنل عملیات: به کاربران اجازه می دهد تا انتقال وجه و سفارش را انجام دهند.

نحوه معامله قراردادهای آتی دائمی USDT-M در OKX (وب)

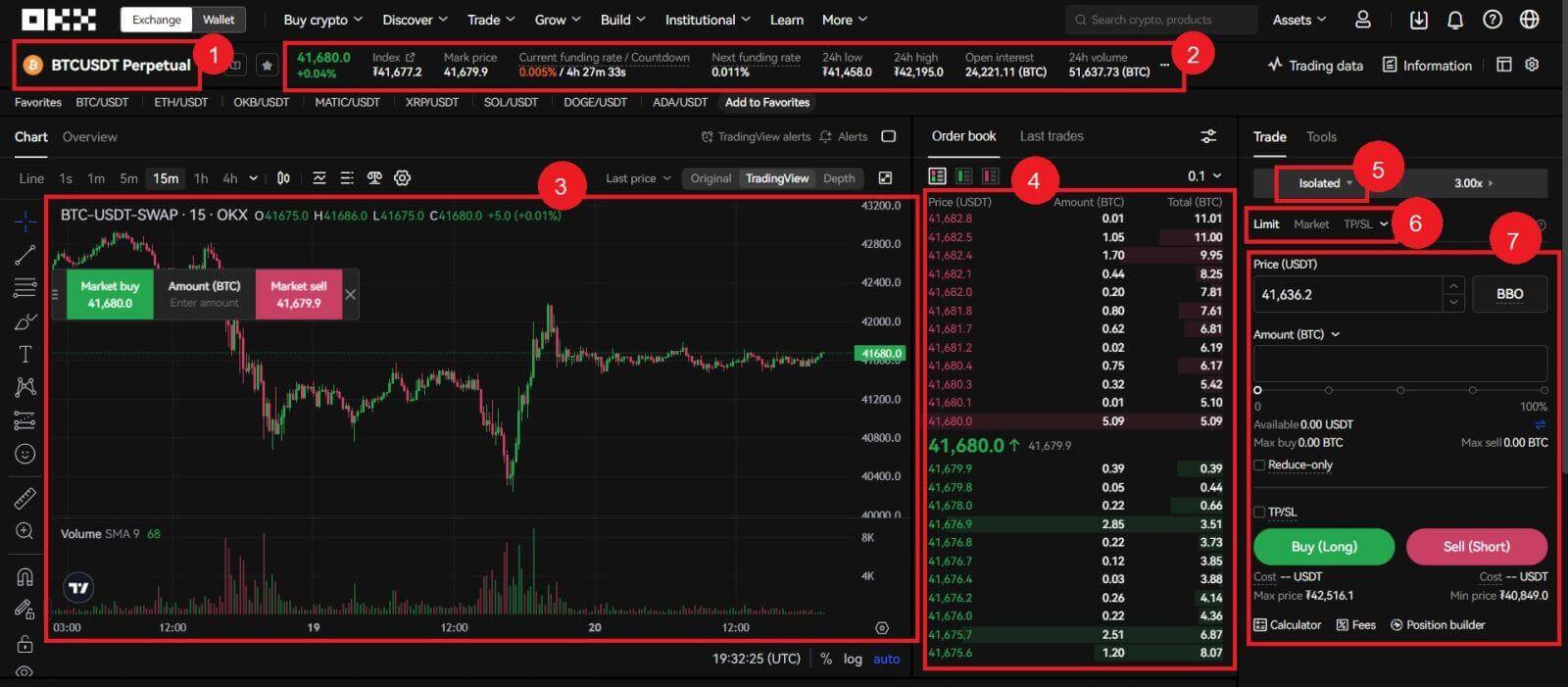

1. برای معامله در OKX، حساب سرمایه شما باید تامین مالی شود. وارد OKX شوید و از لیست کشویی [دارایی ها] در منوی بالا بر روی [Transfer] کلیک کنید.  2. برای شروع معامله، سکه ها یا توکن ها را از حساب "تامین مالی" خود به حساب "تجارت" خود منتقل کنید. هنگامی که یک سکه یا رمز را انتخاب کردید و مبلغ مورد نظر خود را برای انتقال وارد کردید، روی [Transfer] کلیک کنید.

2. برای شروع معامله، سکه ها یا توکن ها را از حساب "تامین مالی" خود به حساب "تجارت" خود منتقل کنید. هنگامی که یک سکه یا رمز را انتخاب کردید و مبلغ مورد نظر خود را برای انتقال وارد کردید، روی [Transfer] کلیک کنید.

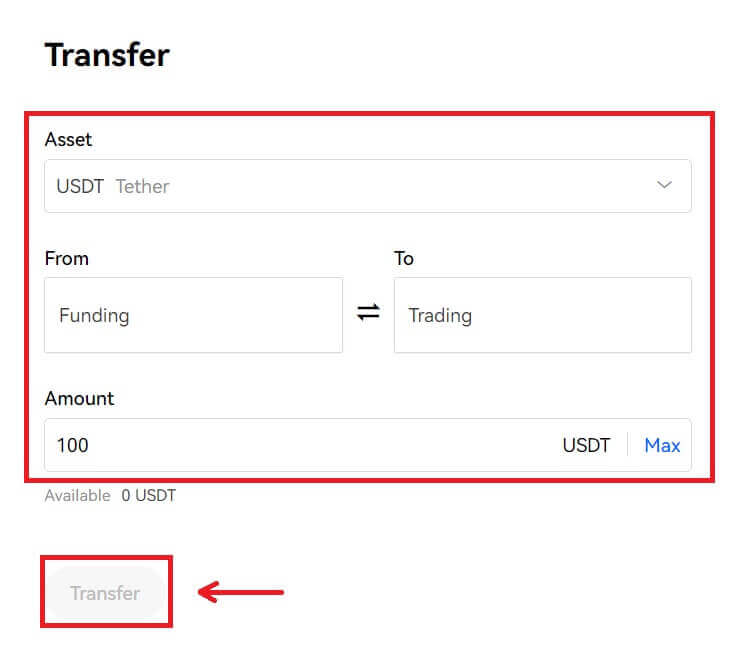

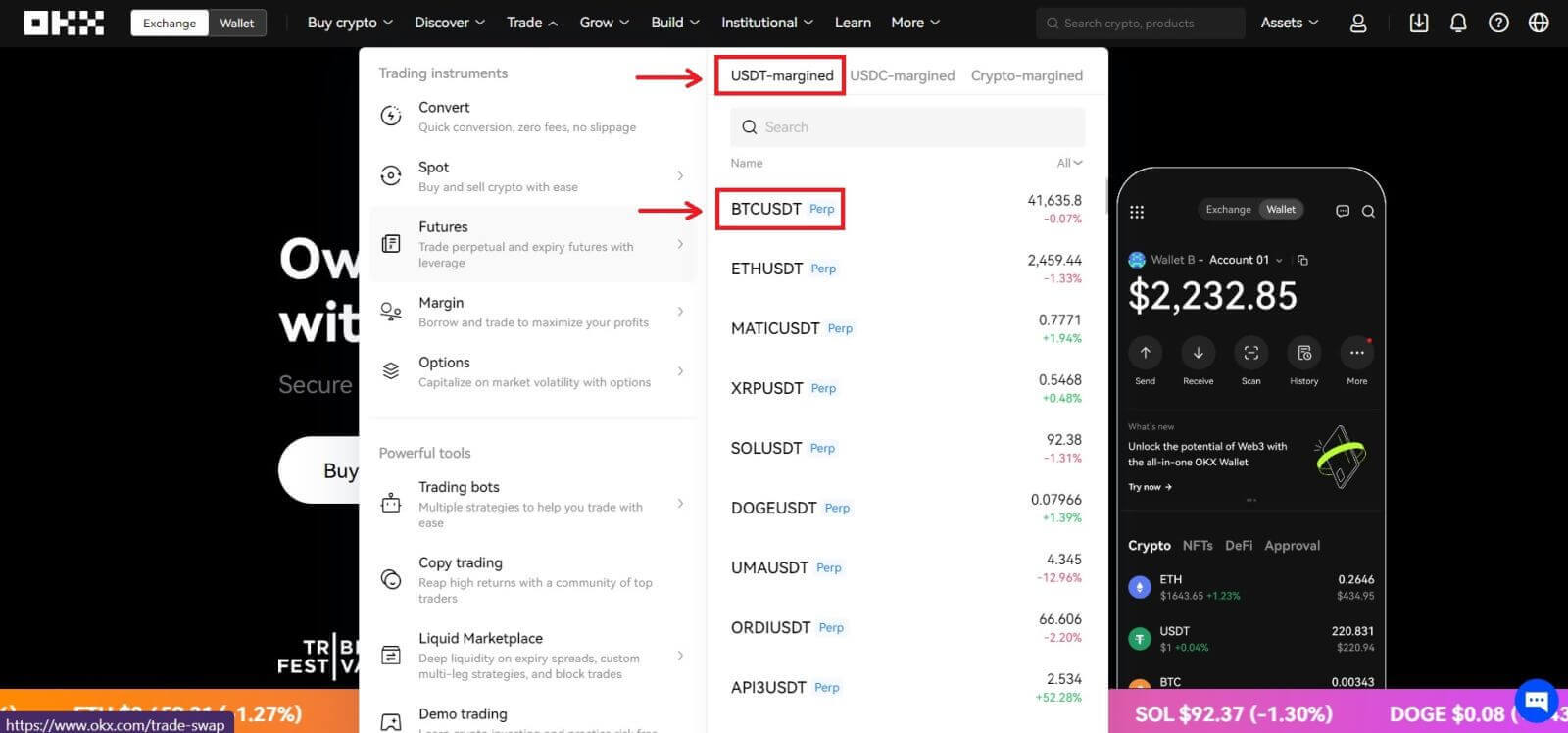

3. به [Trade] - [Futures] بروید  4. برای این آموزش، [USDT-margined] - [BTCUSDT] را انتخاب می کنیم. در این قرارداد آتی دائمی، USDT ارز تسویه حساب است و BTC واحد قیمت قرارداد آتی است.

4. برای این آموزش، [USDT-margined] - [BTCUSDT] را انتخاب می کنیم. در این قرارداد آتی دائمی، USDT ارز تسویه حساب است و BTC واحد قیمت قرارداد آتی است.  5. می توانید حالت حاشیه را انتخاب کنید - Cross and Isolated.

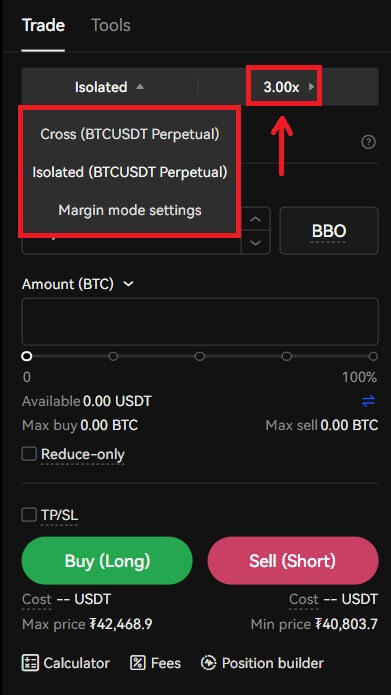

5. می توانید حالت حاشیه را انتخاب کنید - Cross and Isolated.

- مارجین متقاطع از تمام وجوه موجود در حساب آتی شما به عنوان مارجین استفاده می کند، از جمله هر گونه سود محقق نشده از سایر موقعیت های باز.

- از طرف دیگر Isolated فقط از مقدار اولیه ای که توسط شما به عنوان حاشیه مشخص شده است استفاده می کند.

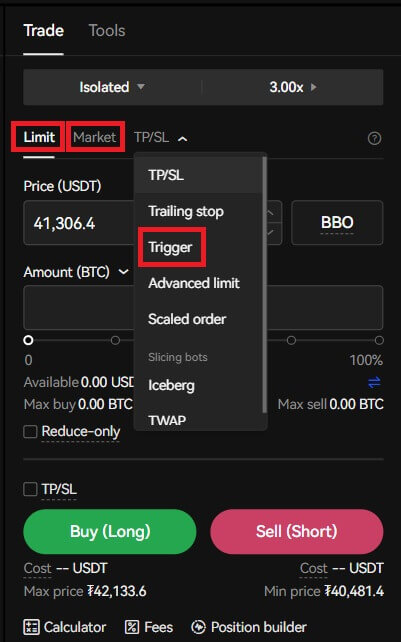

6. برای باز کردن موقعیت، کاربران می توانند بین سه گزینه انتخاب کنند: سفارش محدود، سفارش بازار، و سفارش ماشه.

- Limit Order: کاربران قیمت خرید یا فروش را خودشان تعیین می کنند. سفارش تنها زمانی اجرا می شود که قیمت بازار به قیمت تعیین شده برسد. اگر قیمت بازار به قیمت تعیین شده نرسد، سفارش محدود همچنان منتظر معامله در دفترچه سفارش است.

- سفارش بازار: سفارش بازار به معامله بدون تعیین قیمت خرید یا قیمت فروش اشاره دارد. این سامانه هنگام ثبت سفارش، معامله را مطابق آخرین قیمت بازار انجام می دهد و کاربر فقط باید مبلغ سفارش را وارد کند.

- Trigger Order: کاربران موظفند قیمت ماشه، قیمت سفارش و مقدار را تعیین کنند. فقط زمانی که آخرین قیمت بازار به قیمت ماشه برسد، سفارش به عنوان یک سفارش محدود با قیمت و مقدار تعیین شده از قبل ثبت می شود.

7. قبل از خرید یا فروش، می توانید یکی از دو گزینه Take profit یا Stop loss را انتخاب کنید. هنگام استفاده از این گزینه ها می توانید شرایط دریافت سود و توقف ضرر را وارد کنید.

8. پس از انتخاب نوع حاشیه و ضریب اهرم، می توانید «قیمت» و «مبلغ» مورد نظر را برای معامله انتخاب کنید. اگر می خواهید سفارش خود را در اسرع وقت اجرا کنید، می توانید روی BBO (یعنی بهترین پیشنهاد پیشنهادی) کلیک کنید.

پس از وارد کردن جزئیات سفارش، میتوانید بر روی [خرید (طولانی)] برای وارد کردن یک قرارداد طولانی (یعنی خرید BTC) یا در صورت تمایل برای باز کردن یک موقعیت کوتاه (یعنی فروش) روی [فروش (کوتاه)] کلیک کنید. BTC).

- خرید طولانی به این معنی است که شما معتقدید ارزش داراییای که میخرید در طول زمان افزایش مییابد و از این افزایش سود خواهید برد و اهرم خود به عنوان مضربی بر این سود عمل میکند. برعکس، اگر ارزش دارایی کاهش یابد، باز هم در اهرم ضرب شود، ضرر خواهید کرد.

- فروش کوتاه برعکس است، شما معتقدید که ارزش این دارایی به مرور زمان کاهش می یابد. زمانی که ارزش کاهش یابد سود خواهید برد و زمانی که ارزش افزایش پیدا کرد، ضرر خواهید کرد.

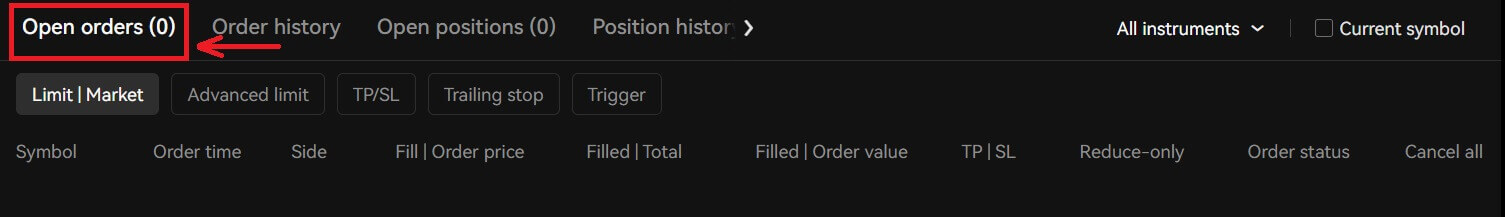

9. پس از ثبت سفارش، آن را در قسمت «Open Orders» در پایین صفحه مشاهده کنید.

نحوه معامله قراردادهای آتی دائمی USDT-M در OKX (برنامه)

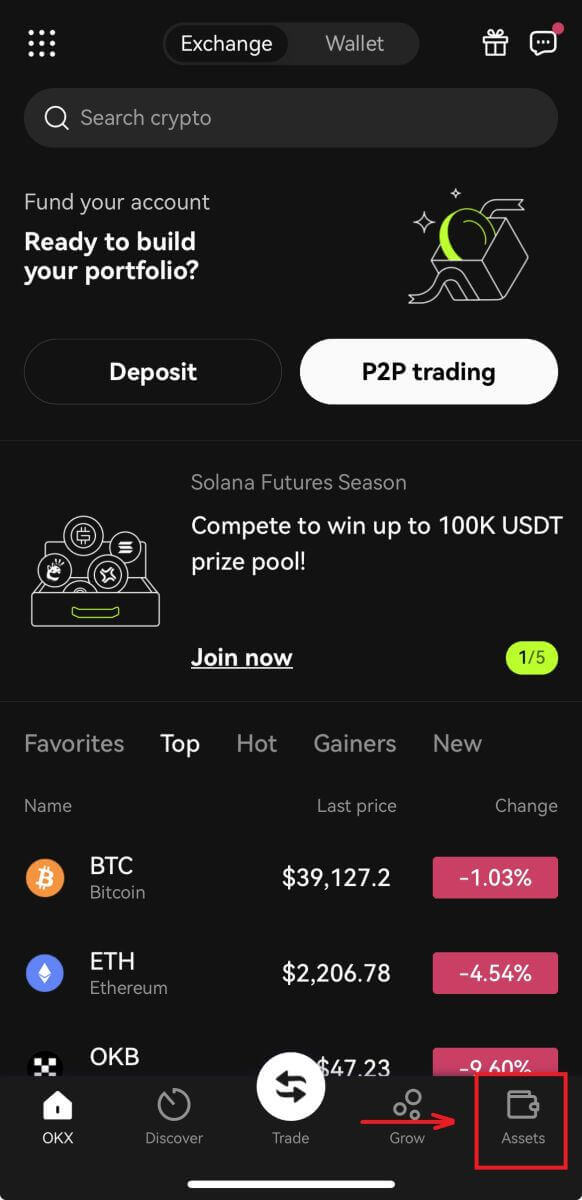

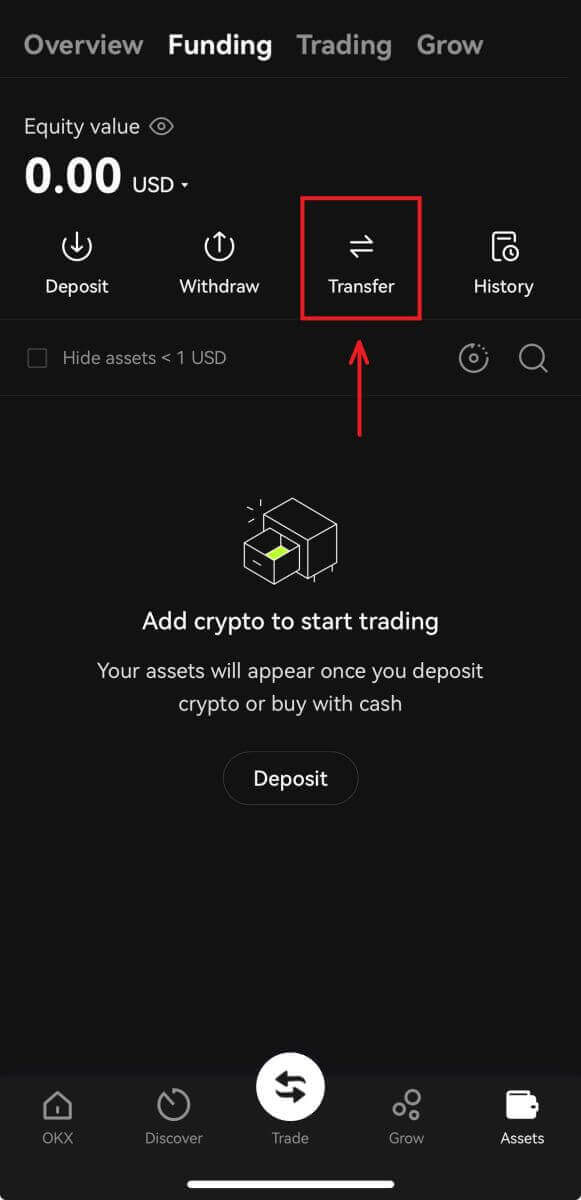

1. برای معامله در OKX، حساب سرمایه شما باید تامین مالی شود. وارد OKX شوید و روی [Assets] - [Transfer] کلیک کنید.

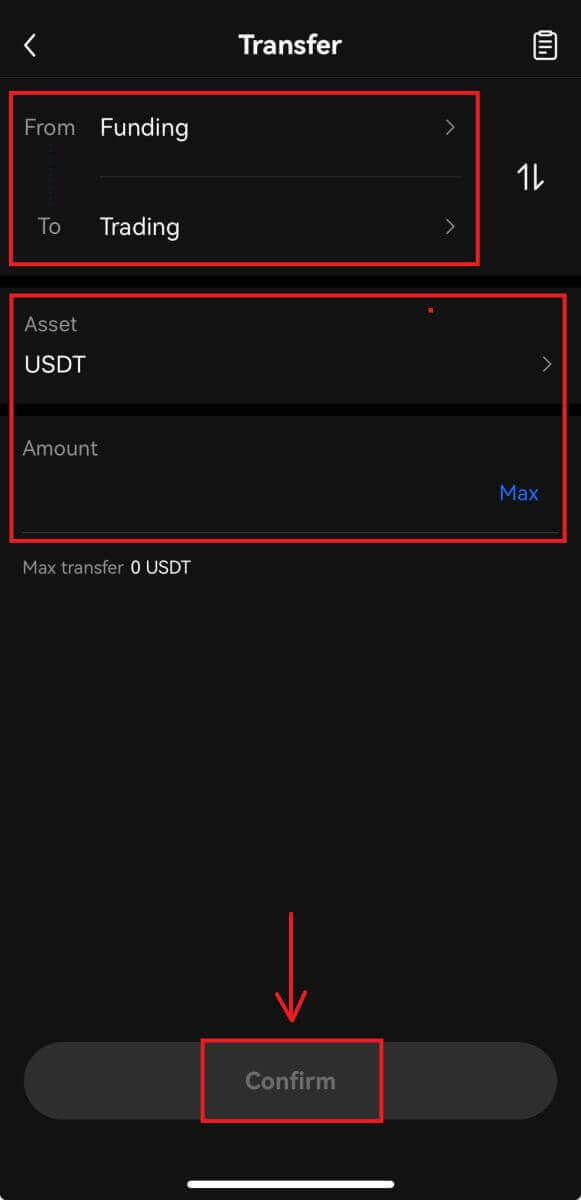

2. برای شروع معامله، سکه ها یا توکن ها را از حساب "تامین مالی" خود به حساب "تجارت" خود منتقل کنید. هنگامی که یک سکه یا رمز را انتخاب کردید و مبلغ مورد نظر خود را برای انتقال وارد کردید، روی [تأیید] کلیک کنید.

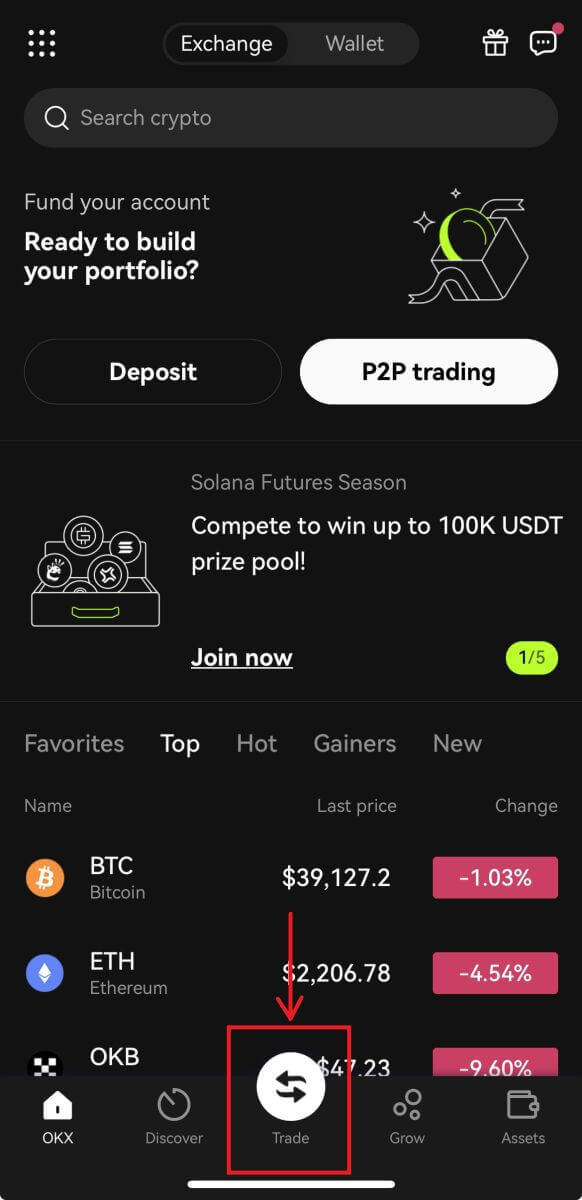

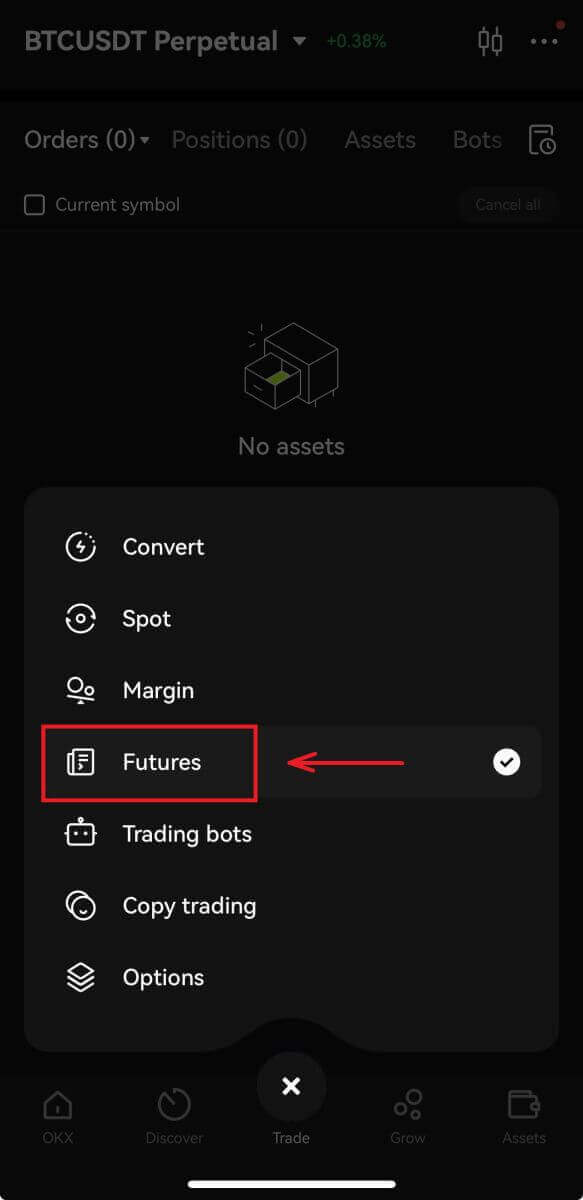

3. به [Trade] - [Futures] بروید.

4. برای این آموزش، [USDT-margined] - [BTCUSDT] را انتخاب می کنیم. در این قرارداد آتی دائمی، USDT ارز تسویه حساب است و BTC واحد قیمت قرارداد آتی است.

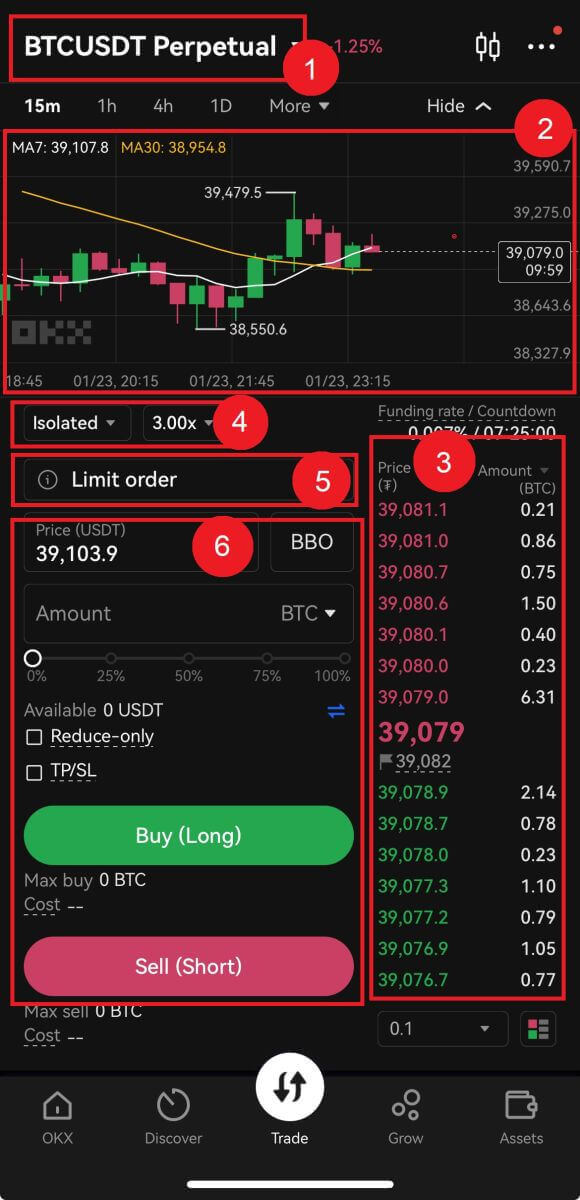

رابط معاملات آتی:

1. جفتهای معاملاتی: قرارداد فعلی موجود در رمزارزها را نشان میدهد. کاربران می توانند برای تغییر به انواع دیگر اینجا کلیک کنند.

2. TradingView Price Trend: نمودار K-خطی تغییر قیمت جفت معاملات فعلی. در سمت چپ، کاربران می توانند برای انتخاب ابزار ترسیم و نشانگرها برای تحلیل تکنیکال کلیک کنند.

3. اطلاعات دفترچه سفارش و تراکنش: دفترچه سفارشات فعلی و اطلاعات سفارش معاملات در زمان واقعی را نمایش دهید.

4. موقعیت و اهرم: تغییر حالت موقعیت و ضریب اهرم.

5. نوع سفارش: کاربران می توانند از بین یک سفارش محدود، سفارش بازار و سفارش ماشه انتخاب کنند.

6. پنل عملیات: به کاربران اجازه می دهد تا انتقال وجه و سفارش را انجام دهند.

5. می توانید حالت حاشیه را انتخاب کنید - Cross and Isolated.

- مارجین متقاطع از تمام وجوه موجود در حساب آتی شما به عنوان مارجین استفاده می کند، از جمله هر گونه سود محقق نشده از سایر موقعیت های باز.

- از طرف دیگر Isolated فقط از مقدار اولیه ای که توسط شما به عنوان حاشیه مشخص شده است استفاده می کند.

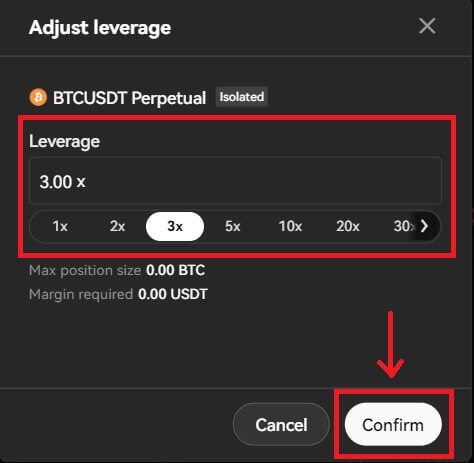

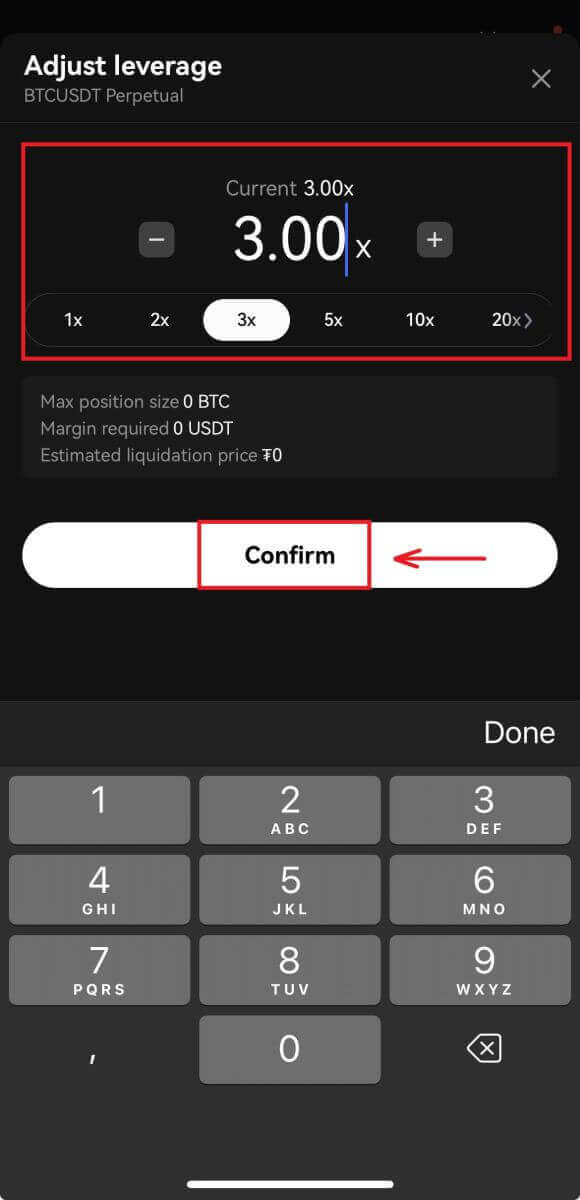

با کلیک بر روی عدد، ضریب اهرم را تنظیم کنید. محصولات مختلف از مضرب اهرم های مختلف پشتیبانی می کنند.

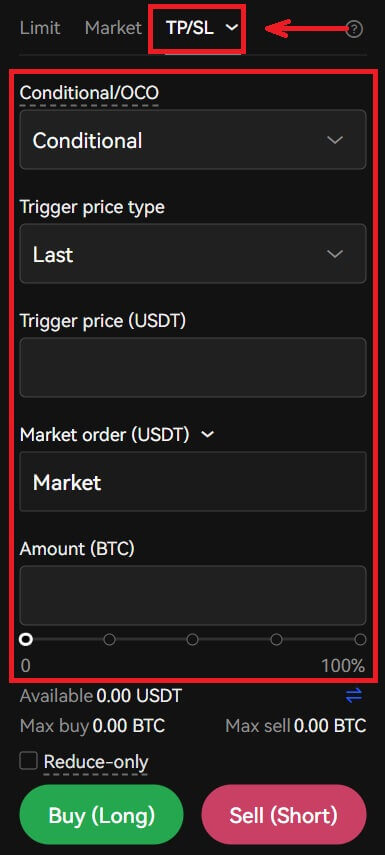

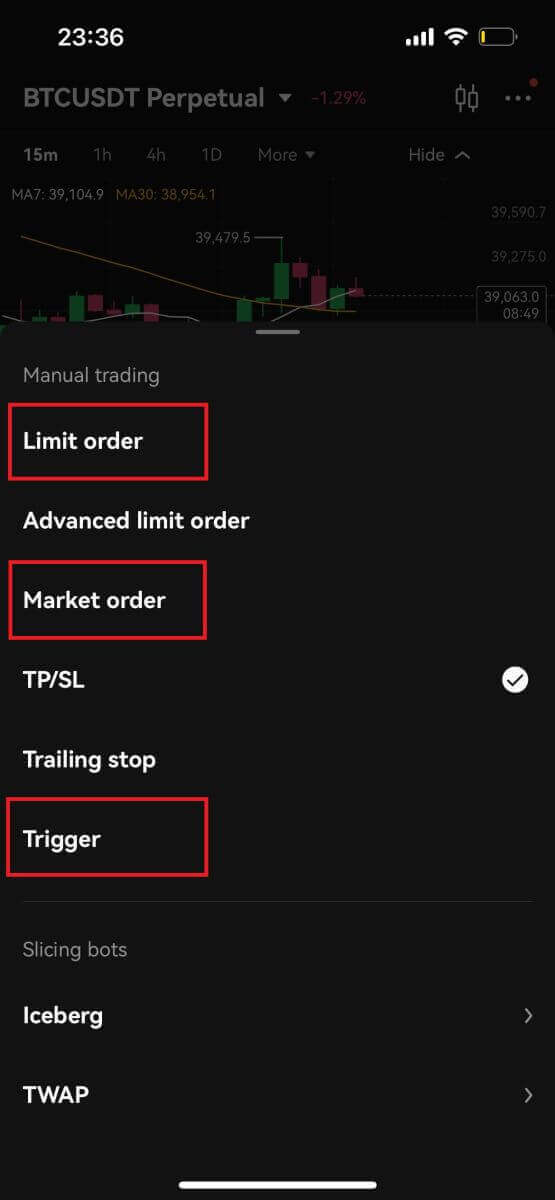

6. برای باز کردن موقعیت، کاربران می توانند بین سه گزینه انتخاب کنند: سفارش محدود، سفارش بازار، و سفارش ماشه. قیمت و مقدار سفارش را وارد کرده و روی Open کلیک کنید.

- Limit Order: کاربران قیمت خرید یا فروش را خودشان تعیین می کنند. سفارش تنها زمانی اجرا می شود که قیمت بازار به قیمت تعیین شده برسد. اگر قیمت بازار به قیمت تعیین شده نرسد، سفارش محدود همچنان منتظر معامله در دفترچه سفارش است.

- سفارش بازار: سفارش بازار به معامله بدون تعیین قیمت خرید یا قیمت فروش اشاره دارد. این سامانه هنگام ثبت سفارش، معامله را مطابق آخرین قیمت بازار انجام می دهد و کاربر فقط باید مبلغ سفارش را وارد کند.

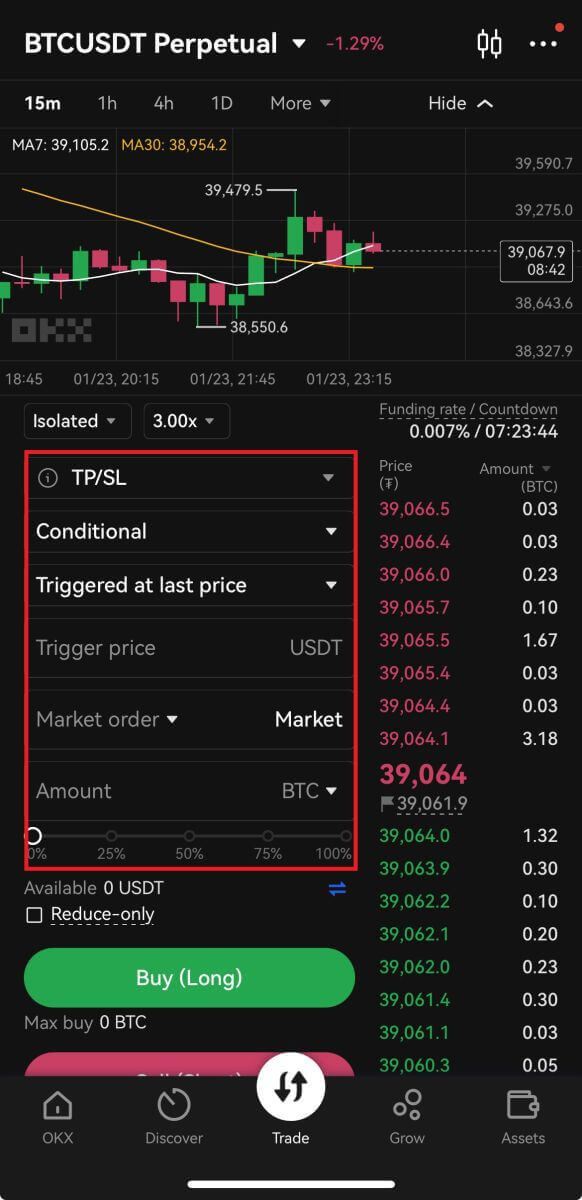

- Trigger Order: کاربران موظفند قیمت ماشه، قیمت سفارش و مقدار را تعیین کنند. فقط زمانی که آخرین قیمت بازار به قیمت ماشه برسد، سفارش به عنوان یک سفارش محدود با قیمت و مقدار تعیین شده از قبل ثبت می شود.

7. همچنین می توانید Take profit یا Stop loss را انتخاب کنید. هنگام استفاده از این گزینه ها می توانید شرایط دریافت سود و توقف ضرر را وارد کنید.

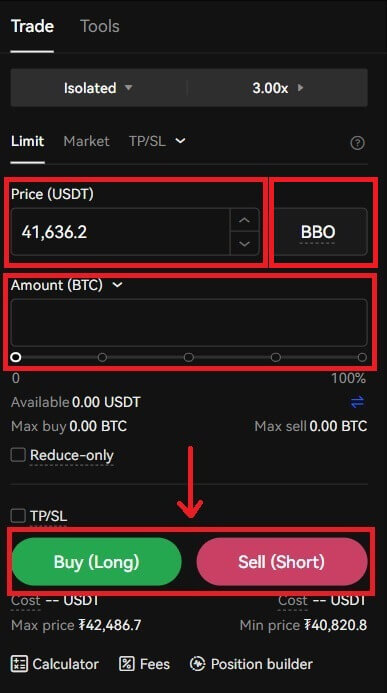

8. پس از انتخاب نوع حاشیه و ضریب اهرم، می توانید «نوع سفارش»، «قیمت» و «مقدار» مورد نظر را برای معامله انتخاب کنید. اگر می خواهید سفارش خود را در اسرع وقت اجرا کنید، می توانید روی BBO (یعنی بهترین پیشنهاد پیشنهادی) کلیک کنید.

پس از وارد کردن جزئیات سفارش، میتوانید بر روی [خرید (طولانی)] برای وارد کردن یک قرارداد طولانی (یعنی خرید BTC) یا در صورت تمایل برای باز کردن یک موقعیت کوتاه (یعنی فروش) روی [فروش (کوتاه)] کلیک کنید. BTC).

- خرید طولانی به این معنی است که شما معتقدید ارزش داراییای که میخرید در طول زمان افزایش مییابد و از این افزایش سود خواهید برد و اهرم خود به عنوان مضربی بر این سود عمل میکند. برعکس، اگر ارزش دارایی کاهش یابد، باز هم در اهرم ضرب شود، ضرر خواهید کرد.

- فروش کوتاه برعکس است، شما معتقدید که ارزش این دارایی به مرور زمان کاهش می یابد. زمانی که ارزش کاهش یابد سود خواهید برد و زمانی که ارزش افزایش پیدا کرد، ضرر خواهید کرد.

به عنوان مثال، می توانید یک سفارش محدود 44120 USDT تنظیم کنید و یک موقعیت طولانی برای "BTCUSDT Perp" با مقدار BTC مورد نظر خود باز کنید.

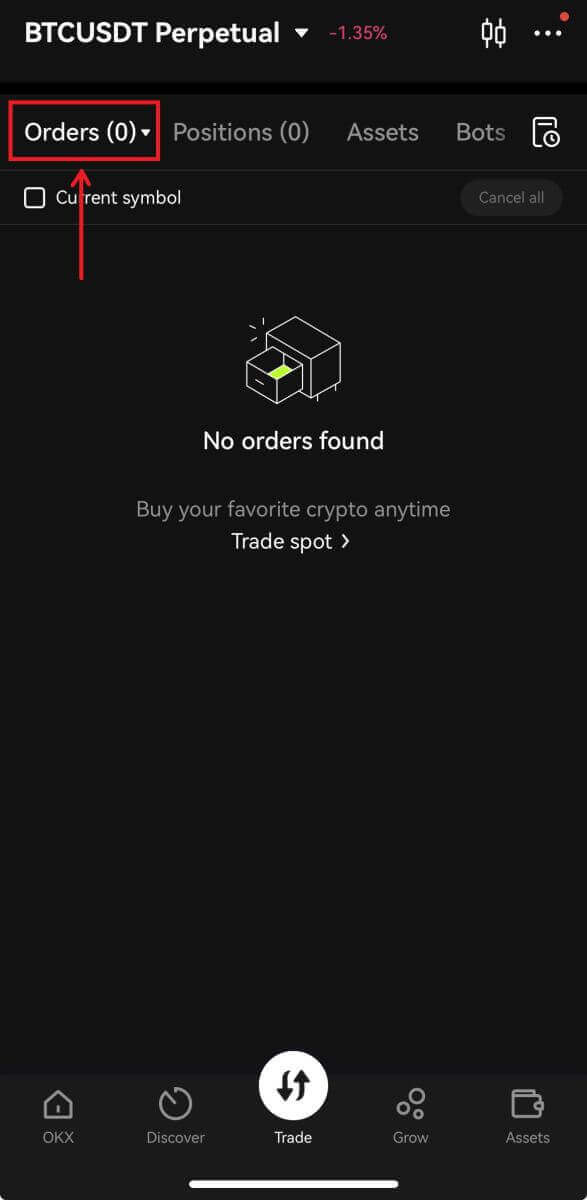

9. پس از ثبت سفارش، آن را در قسمت [Open Orders] مشاهده کنید.

برخی از مفاهیم در معاملات آتی OKX

آینده های دائمی با حاشیه رمزنگاری شده

OKX Crypto-Margined Perpetual Futures یک محصول مشتق شده است که در ارزهای رمزپایه مانند BTC با اندازه قرارداد 100 USD تسویه می شود. معاملهگران میتوانند در مورد ارزهای رمزپایه با اهرم تا 100 برابر موقعیت لانگ/شورت داشته باشند تا زمانی که قیمت بالا/پایین میرود، سود کسب کنند.

معاملات آتی دائمی با حاشیه USDT

OKX USDT-Margined Perpetual Futures یک محصول مشتق است که در USDT تسویه شده است. معاملهگران میتوانند در مورد ارزهای رمزپایه با اهرم تا 100 برابر موقعیت لانگ/شورت داشته باشند تا زمانی که قیمت بالا/پایین میرود، سود کسب کنند.

مستقر در کریپتو یا USDT

قراردادهای آتی دائمی با حاشیه رمزنگاری OKX در ارزهای رمزپایه تسویه می شوند و با قرار گرفتن در معرض دارایی های رمزنگاری مختلف، پوشش ریسک و مدیریت ریسک را ممکن می سازند.

قراردادهای آتی با حاشیه دائمی OKX به USDT تسویه میشوند و به کاربران اجازه میدهند بدون نگهداری دارایی پایه معامله کنند.

تاریخ انقضا

برخلاف قراردادهای آتی منقضی سنتی، قراردادهای آتی دائمی تاریخ انقضا ندارند.

قیمت شاخص

قراردادهای دارای حاشیه USDT از شاخص USDT اساسی استفاده می کنند و قراردادهای دارای حاشیه رمزنگاری از شاخص اساسی USD استفاده می کنند. برای اینکه قیمتهای شاخص را مطابق با بازار نقدی نگه داریم، از قیمتهای حداقل سه بورس اصلی استفاده میکنیم و مکانیسم خاصی را اتخاذ میکنیم تا اطمینان حاصل کنیم که نوسان قیمت شاخص در محدوده طبیعی زمانی که قیمت در یک بورس منحرف میشود، باشد.

حدود قیمت

OKX محدوده قیمت را برای هر سفارش بر اساس قیمت لحظه ای و قیمت آتی در آخرین لحظه تنظیم می کند تا از ایجاد اختلال در بازار توسط سرمایه گذاران بی پروا جلوگیری کند.

قیمت را علامت گذاری کنید

در صورت نوسانات شدید قیمت، OKX از قیمت علامت به عنوان مرجع برای جلوگیری از انحلال به دلیل یک معامله غیرعادی استفاده می کند.

نرخ حاشیه تعمیر و نگهداری پلکانی

نرخ حاشیه نگهداری حداقل نرخ حاشیه برای حفظ یک موقعیت است. وقتی حاشیه کمتر از حاشیه نگهداری + کارمزد معاملاتی باشد، موقعیت ها کاهش یا بسته می شوند. OKX یک مکانیسم نرخ حاشیه تعمیر و نگهداری طبقه بندی شده را اتخاذ می کند، به عنوان مثال، برای کاربران با موقعیت های بزرگتر، نرخ حاشیه تعمیر و نگهداری بالاتر و حداکثر اهرم کمتر خواهد بود.

نرخ تامین مالی

از آنجایی که قراردادهای آتی دائمی هرگز به معنای سنتی تسویه نمی شوند، مبادلات به مکانیزمی نیاز دارند تا اطمینان حاصل شود که قیمت های آتی و قیمت های شاخص به طور منظم همگرا می شوند. این مکانیسم به عنوان نرخ سرمایه شناخته می شود. پرداخت هزینه بودجه هر 8 ساعت در ساعت 12:00 صبح، 8:00 صبح، 4:00 بعد از ظهر UTC انجام می شود. کاربران فقط زمانی که یک موقعیت باز داشته باشند، هزینه سرمایه گذاری را پرداخت یا دریافت می کنند. اگر موقعیت قبل از تسویه کارمزد بودجه بسته شود، هیچ کارمزد مالی دریافت یا پرداخت نخواهد شد.

حاشیه اولیه

مارجین اولیه حداقل مقدار وجوهی است که برای باز کردن موقعیت جدید باید به حساب معاملاتی واریز شود. این مارجین برای اطمینان از اینکه معامله گران می توانند در صورت حرکت بازار علیه آنها به تعهدات خود عمل کنند، استفاده می شود و همچنین به عنوان یک بافر در برابر نوسانات قیمت ها عمل می کند. در حالی که الزامات مارجین اولیه بین مبادلات متفاوت است، آنها معمولا کسری از ارزش کل معامله را نشان می دهند. بنابراین، بسیار مهم است که سطوح حاشیه اولیه را به دقت مدیریت کنید تا از انحلال یا فراخوان مارجین جلوگیری شود. همچنین توصیه می شود برای بهینه سازی تجربه معاملاتی خود، الزامات و مقررات مارجین را در پلتفرم های مختلف پیگیری کنید.

حاشیه تعمیر و نگهداری

حاشیه نگهداری حداقل مقدار وجوهی است که سرمایه گذار باید در حساب خود نگه دارد تا موقعیت خود را باز نگه دارد. به عبارت ساده، مقدار پول مورد نیاز برای حفظ موقعیت در قراردادهای آتی دائمی است. این کار برای محافظت از صرافی و سرمایه گذار از ضررهای احتمالی انجام می شود. اگر سرمایهگذار نتواند حاشیه نگهداری را برآورده کند، صرافی مشتقات رمزنگاری ممکن است موقعیت خود را ببندد یا اقدامات دیگری را انجام دهد تا اطمینان حاصل شود که وجوه باقی مانده برای پوشش ضرر کافی است.

PnL

PnL مخفف «سود و زیان» است و راهی برای اندازهگیری سود یا زیان احتمالی است که معاملهگران میتوانند هنگام خرید و فروش قراردادهای آتی دائمی (مانند قراردادهای دائمی بیت کوین، قراردادهای اتر دائمی) تجربه کنند. در اصل، PnL محاسبه تفاوت بین قیمت ورودی و قیمت خروج از یک معامله است، با در نظر گرفتن هر گونه کارمزد یا هزینه های مالی مرتبط با قرارداد.

سوالات متداول (سؤالات متداول)

حاشیه چیست؟

در بازار آتی کریپتو، مارجین درصدی از ارزش قرارداد آتی است که معاملهگران برای باز کردن موقعیت در یک حساب قرار میدهند.

حاشیه چگونه محاسبه می شود؟

OKX دو نوع حاشیه ارائه می دهد، حاشیه متقاطع و حاشیه ایزوله.

در حالت مارجین متقاطع،کل موجودی مارجین بین پوزیشن های باز تقسیم می شود تا از انحلال جلوگیری شود.

-

برای قراردادهای دارای حاشیه رمزنگاری شده:

- حاشیه اولیه = اندازه قرارداد*|تعداد قراردادها|*ضریب / (مارک قیمت*اهرم)

-

برای قراردادهای دارای حاشیه USDT:

- مارجین اولیه = اندازه قرارداد*|تعداد قراردادها|*ضربه*مشخص قیمت / اهرم

در حالت حاشیه ایزوله،

حاشیه ایزوله، تعادل حاشیه ای است که به یک موقعیت اختصاص داده می شود و به معامله گران اجازه می دهد ریسک خود را در هر موقعیت مدیریت کنند.

-

برای قراردادهای دارای حاشیه رمزنگاری شده:

- حاشیه اولیه = اندازه قرارداد*|تعداد قراردادها|*ضریب / (متوسط قیمت موقعیت های باز *اهرم)

-

برای قراردادهای دارای حاشیه USDT:

- حاشیه اولیه = اندازه قرارداد*|تعداد قراردادها|*ضربه*میانگین قیمت موقعیت های باز / اهرم

تفاوت بین Margin و Leverage چیست؟

اهرم نوعی مکانیسم معاملاتی است که سرمایه گذاران برای معامله با سرمایه ای بیشتر از آنچه در حال حاضر دارند، استفاده می کنند. این بازده بالقوه و ریسکی را که آنها می پذیرند تقویت می کند.

در حالت کراس مارجین، زمانی که کاربر تعداد معینی از موقعیتهای طولانی یا کوتاه را باز میکند، مارجین اولیه = ارزش موقعیت /

قراردادهای دارای حاشیه کریپتو را به کار میگیرد.

- به عنوان مثال اگر قیمت فعلی بیت کوین 10000 دلار باشد، کاربر می خواهد قراردادهای دائمی به ارزش 1 بیت کوین با اهرم 10 برابری خریداری کند، تعداد قراردادها = مقدار بیت کوین * قیمت بیت کوین / اندازه قرارداد = 1*10000/100 = 100 قرارداد.

- حاشیه اولیه = اندازه قرارداد * تعداد قراردادها / (قیمت بیت کوین * اهرم) = 100*100 / (10000 دلار * 10) = 0.1 بیت کوین

قراردادهای دارای حاشیه USDT

- به عنوان مثال اگر قیمت فعلی بیت کوین 10000 دلار USDT/BTC باشد، کاربر می خواهد قراردادهای دائمی به ارزش 1 بیت کوین با اهرم 10 برابری خریداری کند، تعداد قراردادها = مقدار BTC / اندازه قرارداد = 1/0.01 = 100 قرارداد.

- حاشیه اولیه = اندازه قرارداد * تعداد قراردادها * قیمت BTC / اهرم) = 0.01 * 100 * 10000 / 10 = 1000 USDT

نحوه محاسبه نرخ مارجین

- حاشیه اولیه : 1/اهرم

- Maintenance Margin: حداقل نرخ حاشیه مورد نیاز برای کاربر برای حفظ موقعیت فعلی.

-

حاشیه متقاطع تک ارزی:

- حاشیه اولیه = (تراز ارز + درآمد - حجم معاملاتی سفارشهای فروش معلق در ارز انتخابی - حجم معاملاتی سفارشهای سازنده در انتظار خرید به ارز انتخابی - حجم معاملاتی موقعیتهای حاشیه ایزوله معلق در ارز انتخابی - کارمزد معاملاتی همه سفارشات سازنده) / (حاشیه نگهداری + هزینه انحلال).

-

حاشیه متقاطع چند ارزی:

- حاشیه اولیه = ارزش ویژه تعدیل شده / (حاشیه نگهداری + کارمزد معامله)

-

حاشیه ایزوله تک و چند ارزی / حاشیه پرتفولیو:

- قراردادهای دارای حاشیه رمزنگاری شده: حاشیه اولیه = (موجودی حاشیه + سود) / (اندازه قرارداد * | تعداد قراردادها| / قیمت مارک * (حاشیه نگهداری + کارمزد معاملات))

- قراردادهای دارای حاشیه USDT: حاشیه اولیه = (موجودی حاشیه + سود) / (اندازه قرارداد * | تعداد قراردادها | * قیمت علامت گذاری شده * (حاشیه نگهداری + کارمزد معاملات))

مارجین فراخوانی چیست؟

در حالت Isolated Margin، کاربران می توانند برای کنترل بهتر ریسک، حاشیه را برای یک موقعیت خاص افزایش دهند.

تعدیل اهرمی چیست؟

OKX به کاربران اجازه می دهد تا اهرم را برای موقعیت های باز تنظیم کنند. اگر اهرم تنظیم شده کمتر از حداکثر اهرم موقعیت فعلی باشد، کاربر می تواند اهرم را افزایش دهد، در حالی که حاشیه اولیه کاهش می یابد. برعکس، زمانی که کاربر اهرم را کاهش می دهد، در صورت وجود موجودی موجود در حساب، مارجین اولیه افزایش می یابد.